Benvenuto nella guida alla lettura della busta paga. Di seguito troverai tutte le informazioni per una corretta interpretazione della busta paga suddivisa in tre sezioni principali:

- Sezione superiore: Dati Generali

- Sezione Centrale: Competenze e trattenute

- Sezione Inferiore: Contribuzione ed altre informazioni importanti

Vi auguriamo una buona lettura, ricordandovi che, in caso di incongruenza riscontrata potrete contattare i delegati CGIL FILCTEM di Eni Upstream per supporto.

Sezione Superiore – Dati generali, inquadramento e voci della retribuzione

Nelle prime 5 righe della busta paga sono contenute le informazioni di carattere generale che contraddistinguono azienda, lavoratore, tipologia del rapporto di lavoro e le voci retributive. Segnaliamo di seguito le voci che compaiono in queste righe e sono di interesse per il lavoratore:

- Rigo 1: azienda, eventuale settore e centro di costo di appartenenza; mese di riferimento del cedolino.

- Rigo 2: dati del lavoratore (nome, cognome, matricola aziendale, codice fiscale)

- Rigo 3: data di assunzione nel gruppo Eni e presso la società di cui al Rigo 1 + eventuale data licenziamento sull’ultima busta paga; mese e anno di maturazione del prossimo scatto di anzianità; data di iscrizione a FONDENERGIA; categoria & CREA + qualifica (operaio, impiegato o quadro); n° scatti maturati riparametrati alla categoria di appartenenza (ammontare della voce SCATTIANZ al Rigo 4/valore scatto della categoria di appartenenza); percentuale di part-time applicato per i soli lavoratori a tempo parziale: questa voce viene moltiplicata per retribuzione base e spettanza ferie per riproporzionare gli istituti contrattuali alla tipologia di part-time applicata;

matricola INAIL; giornate, settimane e ore lavorate ai fini pensionistici. - Righi 4 & 5: voci fisse che compongono la retribuzione lorda mensile e rispettivi importi lordi + totale delle voci (retribuzione mensile lorda) definita come retribuzione base.

In merito alle voci di cui ai righi 4 e 5 è necessario chiarire che la RETRIBUZIONE BASE è la retribuzione mensile lorda che funge da base per tutti i calcoli retributivi ed è data dalla somma di tutte le voci presenti ai Righi 4 e 5.

In particolare il suo importo è dato dalla somma delle seguenti voci principali:

MINIMO CREA:

l’importo varia a seconda della categoria di appartenenza (vedi Rigo 3) e del livello di C.R.E.A. voce sempre presente.

SCATTIANZ:

dipende dall’anzianità di assunzione nel gruppo (vedi Rigo 3); sono previsti 12 scatti successivi il cui importo dipende dalla Categoria in cui lo si matura – viene maturato ogni 2 anni – il passaggio a Categoria superiore comporta la riparametratura dell’importa fino a quel momento maturato con conseguente “ringiovanimento”. Voce sempre presente. Gli scatti di anzianità sono interrotti con il contratto collettivo 2015.

E.A.R.:

Elemento Aggiunto della Retribuzione: importo fisso non assorbibile, derivato dalla ridefinizione delle voci della Retribuzione Base avvenuta con il rinnovo del 1.1.2000; dipende dall’inquadramento che si aveva all’atto dell’introduzione del vigente sistema classificatorio ed è presente solo nelle buste paga di chi è stato assunto prima di quella data. L’E.A.R non rientra nella retribuzione utilizzata per le competenze mentre è viene conteggiato nel caso di trattenute; questa disparità è stata sottoposta nel 2007 alla verifica da parte dell’Ispettorato del Lavoro che ha avallato l’interpretazione aziendale secondo cui tale istituto non ha influssi sulle competenze aggiuntive o sostituite (straordinari, ferie o COI pagati) ed deve considerarsi riferito a quote giornaliere di presenza, in quanto generato da una voce (ex Premio di Produzione) che aveva queste carattestiche.

IND FUNZ:

Indennità di Funzione dei Quadri; voce che compare solo per coloro che appartengono alla Categoria 1 (Quadri), con importo unico indipendentemente dal C.R.E.A. a cui si è assegnati.

ASS. AD PERS.

Assegno ad Personam; voce variabile e assegnata ad arbitrio aziendale con importi differenti per ogni singolo lavoratore. Può mancare totalmente. Dalla RETRIBUZIONE BASE è possibile calcolare la RETRIBUZIONE ORARIA, dividendo l’importo per 174,5 e la RETRIBUZIONE GIORNALIERA, dividendo la medesima retribuzione per 21.

Sezione Centrale – Competenze e trattenute relative al mese corrente

Nella sezione centrale della busta paga sono contenute le voci di competenze e trattenute relative al mese corrente (vedi Rigo1); le voci sono elencate in righe successive e suddivise in colonne.

- Nella prima colonna (VOCE) abbiamo il codice di riferimento utilizzato dal sistema PAS per l’operazione;

- Nella seconda colonna (ASS) possono comparire tre lettere C, T ed E che indicano rispettivamente che la voce in questione è sottoposta a Contribuzione (C), Tassazione IRPEF (T) o esente da entrambe (E).

- Nella terza colonna (DESCRIZIONE VOCE) abbiamo una sigla che descrive con abbreviazione la natura della cifra imputata.

- Nella quarta colonna (IMPORTO UNITARIO) viene indicato per alcune voci il valore della quota o per altre, come l’imponibile IRPEF, l’intero ammontare.

- Nella quinta colonna (QUOTE) vengono indicati il numero di giorni, ore o quote checaratterizzano la voce nel mese in questione;

- Nella sesta colonna (COMPETENZE) sono riportate le cife percepite per ciascuna voce mentre nella settima colonna (TRATTENUTE) vengono invece incolonnate le trattenute.

Per meglio comprendere facciamo l’esempio relativo alla quota mensa a carico del lavoratore, il cui codice PAS (colonna 1) è 4621; nella colonna 2 troviamo la lettera E ovvero quota esente da contribuzione e tassazione. La colonna 3 descrive la voce come MENSA Trattenuta C/DIP. Nella colonna 4 troviamo l’importo del pasto a carico del lavoratore, ovvero 1,11 €; se nella colonna 5 troviamo 13 quote, questo indica che nel mese sono stati effettuati 13 pasti in mensa il cui costo unitario è 1,11 € e pertanto troveremo nella casella trattenute (7) la cifra complessiva di 13*1,11 = 14,43 €.

Tra le voci che troviamo descritte citiamo quelle più caratteristiche e comuni:

Competenze

Competenze del mese (Retribuzione Base*1 quota); se il lavoratore è part-time appare il valore della Retribuzione Base*Percentuale indicata nell’apposita casella al Rigo 3 della parte superiore.

Tredicesima (Quattordicesima) mensilità; queste mensilità sono uguali alla retribuzione base ma vengono maturate in quote di 2/12 per ogni mese di presenza (vedi sopra). Pertanto sarà indicato un valore equivalente ad un dodicesimo (detto rateo) per il numero di quote maturate; se si è lavorato per tutto il periodo le quote saranno 12 e il risultato darà esattamente l’ammontare della Retribuzione Base. Se ciò non avviene significa che uno o più mesi non sono stati lavorati (aspettativa per contratto estero o maternità facoltativa, assenza malattia senza maturazione stipendio …). Un mese è considerato come coperto ai fini della presenza se è lavorato per almeno 15 gg di calendario; ferie, malattia e tutti i congedi percui è prevista piena retribuzione sono considerati presenza. Si consiglia chi deve partire o tornare da contratto estero o da maternità obbligatoria di prestare attenzione alla data di partenza/rientro per evitare di perdere un sesto di stipendio per una differenza di pochi giorni.

Riposo Agg. CCNL 2002: questa voce si riferisce ad una giornata di riposo aggiuntivo oltre le ferie che spetta a tutti coloro che erano già in servizio al 14 marzo 2002 (ovvero alla firma del rinnovo CCNL che ha visto l’introduzione di questo riposo). Se è presente solo questa voce accompagnata da quote 1 significa che la giornata deve ancora essere fruita; una volta utilizzata comparirà sulla busta paga una nuova riga sotto la precedente con segnato Riposo Agg. Fruito e 1 quota.

Fest. Cad. Domenica: quando una delle festività previste dall’articolo 30 del vigente CCNL cade in domenica, ai lavoratori viene pagata una somma equivalente ad un venticinquesimo della Retribuzione Base; questo vale anche per il mese di Novembre, quando viene pagata la ex festività ora soppressa del 4 Novembre (voce 1/25 Agg. Coompetenze Novembre – vale solo per chi era già in servizio in data 14.3.2002).

Ind. Trasferta Italia (Estero): sotto questa voce viene saldata l’indennità trasferta Italia che equivale al 24% di 1/21 di MINIMO + CREA; viene pagata una quota per giornata di trasferta effettuata con le modalità di cui all’articolo 43 del vigente CCNL. Per l’estero viene utilizzata l’Indennità Italia moltiplicata per un coefficiente di disagio che dipende da paese, logistica, durata della missione; in generale non può mai essere inferiore alla cifra Italia.

Mod. 730 Saldo: accredito competenze da modello 730 (esente tasse e contribuzione).

Rimborso Spese Trasf . P.D.L.: rimborso spese trasferta/e effettuata Piè di Lista (esente tasse e contribuzione); può riguardare una o più trasferte cumulate. Poiché PAS non indica se il rimborso è riferito a una o più trasferte e nemmeno a quali sia riferito, consigliamo di stampare la pagina finale di riassunto trasferta con i rimborsi e controllare. Le trasferte vanno rimborsate da accordo sindacale entro il mese dell’inserimento rendiconto o al massimo nel successivo, per evitare esborsi dai conti dei lavoratori con la carta di credito aziendale.

Pr. Partec. Decont/Pr.Partec. Assog.: Premio di Partecipazione. La somma delle due voci deve dare l’importo lordo da accordo sindacale; la parte Decont non è soggetta a contribuzione per le norme che regolano l’erogazione del salario variabile.

(M.) L. STR.(SUPP) D(N) FER(FES) percentuale: pagamento ore straodinarie (valore quota per numero delle quote). L indica il pagamento dell’intera ora comprensiva della maggiorazione, mentre se è presente M indica il pagamento della sola maggiorazione, mentre l’ora viena accantonata come Conto Ore Individuale (casella COI nella parte inferiore della busta). Se compare STR viene pagato il periodo come lavoro straordinario mentre SUPP contraddistingue il lavoro supplementare; D ed N significano rispettivamente diurno e notturno mentre FES e FER, festivo e feriale. A queste sigle segue quindi un’indicazione della percentuale pagata che è sempre riferita alla Retribuzione Oraria (vedi sopra).

L ORD 5%: pagamento della penale contrattualmente prevista per orari superiori a quello contrattuale; è una maggiorazione del 5% della paga oraria per le ore prestate oltre l’orario di riferimento di 37 ore e 40’.

Trattenute

Ore Ass. Ingiustificata/Ore Permesso non Retrib/Ore Sciopero Generale …: indicazione varie riportanti causali per le quali è prevista la trattenuta; vengono calcolate moltiplicando la Retribuzione Oraria (vedi sopra) per le quote. Il numero di quote esprime ore e minuti con valore rapportato a cento, non a sessanta; pertanto un’assenza di 3 ore e 45’ dara luogo ad un valore quota di 3,75.

Mensa – Trattenuta C/Dip (1,11 € * numero pasti); costo pasti a carico del lavoratore. Oltre a questa voce compaiono anche Mensa – Val Conv C/Az che serve per indicare il numero di quote aziendali (3,33 € * numero pasti) che verranno versate; questa voce non dà luogo a trattenute e Mensa Tratt. Suppl. che invece dà luogo a trattenuta e segnala la presenza di uno o più extra pagati durante i pasti.

Extraprof. C/Dip: costo mensile per l’estensione dell’assicurazione per gli infortuni con Padana Assicurazioni al di fuori dell’ambito lavorativo. Una volta all’anno viene indicata in competenza e trattenuta l’intera quota aziendale; tale operazione, apparentemente in pareggio, serve in realtà per fare pagare al lavoratore contributi ed IRPEF sull’assicurazione extraprofessionale secondo i dettami delle nuove norme sulla tassazione dei “benefits” aziendali.

Ctr Dip Vol. FONDENERGIA: quota volontaria integrativa mensile versata a FONDENERGIA (0,97% della Retribuzione Base); la quota obbligatoria è invece segnalata nelle caselle della parte inferiore (vedi sotto). Tale quota è sottoposta solo a tassazione ma è esente da contribuzione.

Trat. Sind. CGIL: trattenuta sindacale, quota fissa mensile equivalente all’1% della Retribuzione Base.

IRPEF Add.le Regionale (Comunale) A.P.: addizionale IRPEF Regionale (Comunale) mensile. La presenza e l’entità di tale voce non dipende dall’azienda bensì Regione e Comune di residenza del lavoratore. Viene calcolata come quota fissa mensile sull’ammontare lordo dell’anno precedente.

Contr. Az. F.do FASEN: contributo aziendale a FASEN; viene indicato una volta all’anno apparentemente senza impatto in busta; in realtà viene assoggettato a IRPEF secondo la legge sulla tassazione dei “benefits” aziendali.

Esistono inoltre in busta paga altre voci che non comportano trattenute oppure che vengono aggiunte e sottratte per il medesimo importo. Tra queste citiamo:

Assenza per Malattia/Integr Mal Carenza/ Integr Mal C/Az: questa voce non dà luogo a trattenute dirette in quanto viene detratta e aggiunta contemporaneamente. Serve per indicare in busta paga l’entità del rimborso delle assenze per malattia effettuato dall’azienda ai sensi di legge e contratto fino a colmare l’intero ammontare dell’assenza (integrazione Mal Carenza e Mal C/Az). Nel caso degli operai l’integrazione è più bassa della trattenuta in quanto, essendo a carico diretto INPS, è esente da contribuzione. Il lavoratore ovvero rileverà un rimborso più basso del 9,49% ma nel medesimo tempo non avrà trattenuti dall’imponibile lordo i contributi riferiti all’integrazione in quanto già stati pagati alla fonte. L’imponibile contributivo (vedi Sezione Inferiore/Previdenza) sarà quindi più basso e non conterrà la cifra di integrazione.

Cong. Pr. Di Partecip. Decont./ Cong. Pr. Di Partecip. Assogg.: eventuale conguaglio contributivo relativo al ricalcolo effettuato sulla base del reddito finale della porzione di Premio di Partecipazione da sottoporre a contribuzione. Viene aggiunta all’ammontare contributivo, dando luogo a ulteriore quota INPS; nel contempo viene aggiunta e tolta dalla tassazione, non dando luogo ad alcuna variazione.

Infine ritroviamo le voci relative al calcolo di imponibile e detrazioni di imposta; in particolare è utile notare le seguenti due voci.

IRPEF M. O. Imp.le Pres. Detraz..: indica l’ammontare lordo annuo di riferimento per calcolare le detrazioni di imposta spettanti per produzione di reddito da lavoro dipendente e per carichi famigliari. Con la Legge Finanziaria 2006 infatti sono state introdotte per i lavoratori dipendenti due tipologie di sgravi fiscali secondo la modalità della Detrazioni di Imposta. Con questo sistema si calcola l’imposta su tutto l’imponibile e poi se ne toglie una porzione, la detrazione per l’appunto. Per le formule di calcolo si veda la sezione sottostante.

IRPEF 10%: nel 2013 è divenuta strutturale la detrazione di imposta agevolata al 10% degli istituti che aumentano la produttività aziendale, ovvero premi di risultato (quali il nostro Premio di Partecipazione) e straordinari notturni. La tassazione agevolata spetta purchè il redditto imponibile dell’anno precedente, comprensivo anche di eventuali quote già tassate al 10%, non superi i 40000€ e per un ammontare massimo di 2500€. In questa sezione sono riportati sia l’imponibile (voce IRPEF I.S. – IMPONIBILE ) che l’imposta (voce IRPEF I.S. – IMPOSTA 10%). Nella sezione sottostante si noterà che l’imponibile fiscale sarà decurtato della cifra sottoposta a tassazione agevolata.

Sezione Inferiore – Calcolo contribuzione, tassazione e spettanze ferie/recuperi

Nelle prime 3 righe di questa sezione, contraddistinta dalla scritta Previdenza, sono calcolati imponibili e trattenute relative al versamento di contributi pensionistici e a fondi di previdenza sanitaria ed assistenziale.

Nella colonna riportante la scritta INPS/INPGI sono indicati imponibile e conseguenti contributi a carico del lavoratore versati ad INPS. I contributi sono calcolati nella percentuale del 9,49% dell’imponibile, con l’eccezione degli apprendisti che pagano poco meno della metà. L’imponibile è la somma algebrica (ovvero aggiungendo le cifre in competenza e sottraendo quelle in trattenuta) di tutte le voci contraddistinte nella parte centrale della busta paga dal codice C in colonna ASS.

Nella casella successiva (Magg. 1%) è poi riportata l’ulteriore quota di maggiorazione contributiva (1%) che viene versata ad INPS per redditi elevati, ovvero per imponibili previdenziali superiori a 3677 € effettivinel 2013 (ogni anno viene appositamente definita la cifra).

Sempre nella medesima riga abbiamo indicati alla voce F. Ass. San. il contributo mensile al Fondo Integrativo Sanitario (F.A.S.I.E.) per chi è iscritto ed infine alla casella F. Sociali il contributo mensile al FASEN (Fondo Assistenza dei Lavoratori Eni).

La somma di tutte le voci da luogo alla trattenuta complessiva per Previdenza che viene aggiunta nella colonna delle Trattenute in lato a destra (vedi sopra).

Segue quindi una riga riportante i dati di eventuali assegni familiari percepiti in busta paga con indicazioni su nucleo e familiari a carico; queste cifre vengono sommate e indicate nella colonna Competenze in lato a destra (vedi sopra). Gli assegni famigliari vanno richiesti con apposita domanda all’azienda o all’INPS di competenza. L’esigibilità e l’entità della cifra dipendono da tabelle INPS emesse annualmente con valenza da luglio a giugno dell’anno successivo; dipendono dal reddito complessivo del nucleo famigliare e dal numero di figli. Vi consigliamo di verificare con i delegati l’eventuale diritto.

Alla serie di righe successive, descritte dalla voce Fiscale vengono invece calcolate IRPEF a carico del lavoratore, indicando l’imponibile fiscale e le relative trattenute.

L’imponibile fiscale viene ottenuto sommando algebricamente (ovvero aggiungendo le cifre in competenza e sottraendo quelle in trattenuta) tutte le voci della porzione centrale della busta riportanti la lettera T nella colonna ASS. A questa cifra vanno sottratte le trattenute per contributi indicati alla riga Previdenza/Trattenute sia nella colonna INPS/INPGI che in quella Magg. 1%.

Infine per chi è iscritto, vanno tolte dall’imponibile le quote versate al Fondo Integrativo Sanitario (F.I.S. – colonna F.Ass. San. della riga Previdenza/Trattenute) e il contributo mensile del lavoratore per FONDENERGIA sia obbligatorio (vedi colonna sottostante) che eventuale quota aggiuntiva (vedi paragrafo precedente Cont. Dip. Vol. FONDENERGIA).

Una volta applicate le aliquote all’imponibile, si ottiene la trattenuta mensile IRPEF. A questa cifra verranno poi tolte le eventuali detrazioni spettanti (somma delle cifre eventualmente riportate nella colonna sottostante) indicate nell’ultima casella, denominata TOT. DETR. Il loro ammontare totale, derivante dalla somma delle detrazioni presenti alla riga sottostante, è a favore del lavoratore se il valore è positivo e viene detratto dalla trattenuta IRPEF.

Nella medesima riga sono presenti anche altre caselle utilizzate occasionalmente e nello specifico:

CONG. FISC. viene utilizzata solitamente a fine anno o fine rapporto ed indica il conguaglio fiscale, ovvero la differenza di imposte da trattenere (valore positivo) o corrispondere (valore negativo) rispetto al totale fino a quel momento versato. Questo ricalcolo viene effettuato una volta conosciuto l’ammontare definitivo di salario corrisposto durante l’anno o il periodo considerato; la differenza può generarsi per effetto di voci impreviste non considerate nell’imponibile teorico di riferimento (es. Una Tantum) o per effetto di una interruzione del rapporto lavorativo.

TASS. SEP. indica somme sottoposte a tassazione separata e relativa trattenuta;

T.F.R. indica eventuali anticipi T.F.R. e tassazione ad essi riferita;

Il risultato delle voci della riga TRATTENUTE (ricorda il significato delle voci positive e negative nelle caselle Cong. Fisc. e Tot. Detr.) dà luogo alla Trattenuta Fiscale complessiva che viene aggiunta nella colonna delle Trattenute in lato a destra.

Segue quindi una riga riportante i dati relativi al nucleo e familiari a carico per calcolare le eventuali detrazioni spettanti per famigliari a carico e altre (vedi paragrafo precedente). In particolare sono indicati:

CON presenza di comiuge a carico;

1° FIGLIO presenza di un solo figlio a carico;

NR. FIGLI presenza e numero di figli a carico;

% TOT. FIGLI percentuale di carico per numero figli;

% carico 1° FIGLIO percentuale di carico primo figlio;

% CAR. FIG< 3 presenza e percentuale di carico per numero figli inferiori a 3 anni;

% CAR. ALTRI presenza e percentuale di carico altri famigliari;

GG.DETR giornate di detrazione per le quali suddividere la voce annuale Altre Detrazioni;

ALTRE DETR: voce mensile spettante per Altre Detrazioni per il mese corrente;

DETR. PER CONIUGE A CARICO: detrazione mensile spettante per coniuge a carico;

DETR. PER FIGLI: detrazione mensile spettante per figli a carico;

DETR. PER ALTRE PERSONE: detrazione mensile spettante per altri famigliari a carico

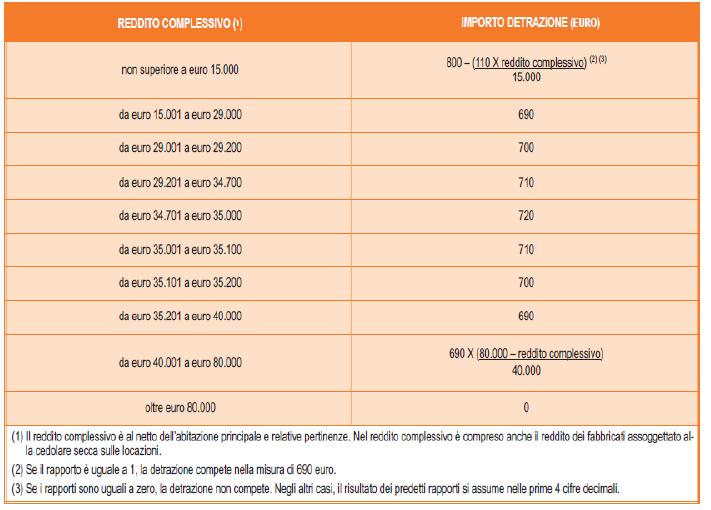

Per calcolare la parte di imposta che viene detratta si utilizzano la seguenti formule:

Altre Detrazioni (trattasi delle vecchie detrazioni per produzione reddito da lavoro dipendente, denominate “No Tax Area” dalla scorsa riforma fiscale e ora indicate in busta paga nella sezione inferiore alla casella Altre Detraz.): indichiamo in seguito le formule di calcolo delle detrazioni annue. Per ottenere quelle mensili scritte in busta, si deve dividere il risultato per 365 gg e moltiplicarlo per il numero dei giorni del mese di riferimento:

1. redditi fino a 8000 € annui: 1880 € /annui (non meno di 690€ annui o 1380 € annui per contratti a termine);

2. redditi da 8001 a 28000 € annui – il risultato della formula detrazione annua = 978 € + 978 €* (28000-reddito annuo complessivo)/20000;

3. redditi da 28001 € a 55000 € – il risultato della formula detrazione annua = 978 € * (55000-reddito annuo complessivo)/27000;

4. oltre 55000 € nessuna detrazione.

Esempio: reddito annuo 30554 €; calcolo detrazione annua e mese di febbraio

Detrazione annua = 978 * (55000 -30554)/27000 = 885,49 €

Detrazione febbraio = (855,49/365)* 28 = 67,93 € al mese di febbraio

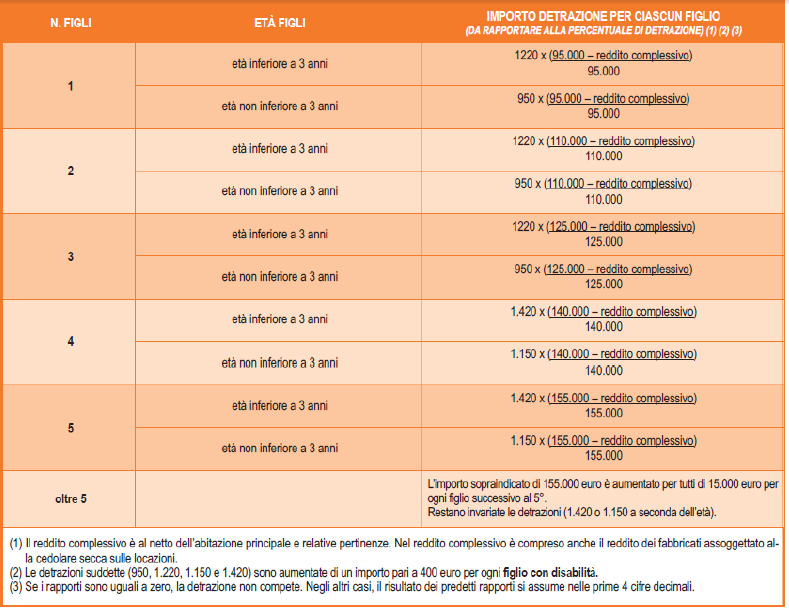

Detrazioni per carichi di famiglia: di seguito elenchiamo le formule per il calcolo delle detrazioni annue; anche in questo caso per ottenere le detrazioni mensili è necessario dividere il risultato annuo per 12.

Detrazioni annua per coniuge a carico:

Detrazioni annua per altri famigliari a carico: la detrazione effettiva annua si calcola con la seguente formula:

detrazione annua =750€ * (80000- reddito complessivo annuo)/80000

Detrazioni annua per figli a carico:

DETR. PER ONERI: questa voce non riguarda le detrazioni fiscali di cui al paragrafo precedente. Riporta invece eventuali detrazioni spettanti per oneri connessi al pagamento di premi di assicurazioni sua vita, infortuni, invalidità, non autosufficenza tramite l’azienda (assicurazione extraprofessionale Padana Assicurazione). Per questi contributi spetta una detrazione del 19% della cifra versata che è indicata in questa casella e poi riportata nella colonna superiore (Tot.Detr.)

La riga sottostante riporta in 4 colonne i dati relativi a FONDENERGIA ovvero al Fondo di Previdenza Integrativo di Categoria e sono compilate soltanto per gli iscritti. Riportano nell’ordine il valore dell’imponibile mensile sul quale vengono calcolate la quota obbligatoria del 2% e l’eventuale quota facoltativa (riportata nella sezione centrale alla voce Ctr Dip Vol. FONDENERGIA), l’ammontare della quota mensile in conto lavoratore, della quota T.F.R. inserita in Fondo e del contributo aziendale. Il valore presente nella casella 2 (Contr. Fondo Integr. Dipendente) viene detratto dall’imponibile fiscale su cui calcolare la trattenuta IRPEF perché deducibile (vedi sopra).

Rammentiamo che i contributi a FONDOENERGIA sono in questo modo determinati:

Contributo lavoratore: 2,00% della Retribuzione Base Mensile ed eventuale 13ma e 14ma (imponibile mensile) Contributo aziendale: 2,30% della Retribuzione Base Mensile ed eventuale 13ma e 14ma (imponibile mensile) Contributo a carico del TFR d el lavoratore: la quota differisce a seconda della scelta espressa dal lavoratore in merito alla destinazione del proprio TFR. Può ammontare al 2,49% della Retribuzione Annua Lorda, equivalente al 36% del TFR annuo che viene maturato per chi è stato assunto come primo impiego prima del 28.4.1993 e abbia deciso di lasciare in azienda il TFR residuo. Ammonta invece al 6,91% dell’ammontare per chi è stato assunto come primo impiego dopo il 28.4.1993 ed abbia aderito a FONDENERGIA o sia stato assunto prima di tale data ma abbia deciso di conferire a FONDENERGIA l’intero ammontare del T.F.R. in maturazione.

La cifra contenuta nella seconda casella (Contr. Fondo Integr. Dipendente) viene aggiunta nella colonna delle Trattenute in lato a destra. Le tre righe finali non interferiscono con le cifre di busta paga ma segnalano soltanto imponibili e competenze per varie voci ed in particolare:

IMPONIBILI PROGRESSIVI: segnalano gli imponibili progressivi per l’anno in corso su cui sono calcolati i contributi INPS (sia 9,19% che 1%), le trattenute IRPEF ed il valore del FONDENERGIA.

FERIE: spettanze ferie positive o negative, espresse in giornate, con specifica di saldo anno precedente, spettanza annua, utilizzo annuale e mensile ed infine saldo finale (saldo e utilizzi sono aggiornati al mese precedente a quello a cui è riferita la busta paga).

CONTO ORE INDIVIDUALE: ore a disposizione per recupero espresse come spettanze positive o negative in ore e frazioni (minuti sono espressi con valore rapportato a cento, non a sessanta; pertanto 3 ore e 45’ di COI si tradurrà in 3,75); vengono indicate saldo anno precedente, maturazione ed utilizzo mensile ed il saldo (sempre riferito al mese precedente). Si maturano a seguito di prestazioni lavorative straordinarie; in generale con l’istituto del Conto Ore Individuale la metà delle ore straordinarie effettuate viene posta in accantonamento, pagando soltanto la maggiorazione (vedi sezione centrale/competenze) salvo richieste del lavoratore per l’accantonamento totale.

ROL (Recupero Orario Lavoro): indica l’accumulo mensile in ore e frazioni di ROL e dipende dall’orario di lavoro aziendale definito da accordo sindacale nell’unità produttiva di appartenenza (si matura solo in caso di orari aziendali superiori a 37 ore e 40’ settimanali).

REC: indica l’accantonamento in ore e frazioni a recupero con prestazioni effettuate al di fuori del regime di Conto Ore Individuale (ad esempio prima del 2002 o all’estero).

RIPOSI e RECUPERI: indica l’accantonamento di questi due istituti da parte dei lavoratori turnisti.

Nell’ultima riga infine compaiono le modalità di pagamento (bonifico o contanti); nel caso di bonifico bancario sono indicati gli estremi del conto corrente (Banca, ABI, CAB e numero conto) oltre alla data di accredito della valuta.

Nelle 4 caselle in fondo a destra compaiono i totale delle voci COMPETENZA e TRATTENUTA comprensivi di quanto elencato nella Sezione Centrale e delle risultanze provenienti dalla Sezione Inferiore (Previdenza, Fiscale, FONDENERGIA). La differenza tra queste due voci origina il NETTO che è la cifra bonificata sul conto corrente. La casella ARROTONDAMENTO non viene generalmente utilizzata.